สืบเนื่องมาจากประเทศของเราเคยมีกระแสข่าวอยู่พักใหญ่ คือ เรื่องของการปรับ ยกเลิกดอกเบี้ยคงที่ ในการกู้ซื้อบ้าน จากประเด็นนี้ทำให้ทางทีมงานต้องการที่จะหยิบยกมาเขียนบทความ การเลือกอัตราดอกเบี้ย ที่ใช้ได้ผล 100% ก่อนที่จะตัดสินใจกู้เงินกับธนาคาร เพื่อเป็นประโยชน์แก่ผู้อ่านทุกคน

การเลือกอัตราดอกเบี้ย กับธนาคารแต่ละครั้งนั้น คือ การลงทุนระยะยาวรูปแบบหนึ่ง เราจึงไม่สามารถมองข้ามเทคนิคที่กำลังจะนำเสนอต่อไปนี้ได้ เนื่องจากหากตัดสินใจเลือกอัตราดอกเบี้ยผิดตั้งแต่ต้น ภาระการจ่ายดอกเบี้ยครั้งใหญ่ก็จะติดตัวเราไปอีกนาน

อัตราดอกเบี้ยเงินกู้ธนาคาร คือ ?

คำว่า ดอกเบี้ย คือ จำนวนเงินจำนวนหนึ่งของบุคคล หรือบริษัทที่ใช้จ่ายให้อีกฝ่ายหนึ่ง เพื่อขอรับสิทธิ์ในการกู้ยืมเงิน โดยการทำสัญญากู้ยืมเงินจะมีการคิดคำนวณดอกเบี้ยตามที่ตกลงกันไว้ในสัญญา ซึ่งการคำนวณดอกเบี้ยสามารถทำได้หลายวิธี จึงทำให้ผู้ปล่อยกู้สามารถทำกำไรได้จากการเก็บดอกเบี้ย ซึ่งการกู้เงินนั้นสามารถเกิดขึ้นได้หลายรูปแบบ ไม่ว่าจะเป็นบุคคลกู้เงินกันเอง หรือบริษัทกู้เงินกับธนาคาร ไปจนถึงรัฐบาลกู้เงินกับธนาคารโลก เช่น ปัจจุบัน รัฐบาลเป็นหนึ้กับธนาคารโลกกว่า 791.50 ล้านดอลลาร์สหรัฐ และนี่ถือเป็นตัวอย่างของการกู้เงิน เพื่อที่จะได้เห็นภาพมากขึ้น

ในส่วนของการที่บุคคลหนึ่งกู้เงินกับธนาคาร เพื่อนำเงินก้อนนั้นไปใช้ในการซื้อบ้าน ซื้อรถ หรือทำธุรกิจต่าง ๆ บุคคลนั้นจะต้องได้รับภาระหนี้ และต้องจ่ายดอกเบี้ยให้กับผู้ปล่อยกู้ โดยการเก็บดอกเบี้ยอาจคิดเป็นรายเดือน หรือรายปี ขึ้นอยู่กับเงื่อนไงของสัญญาเงินกู้

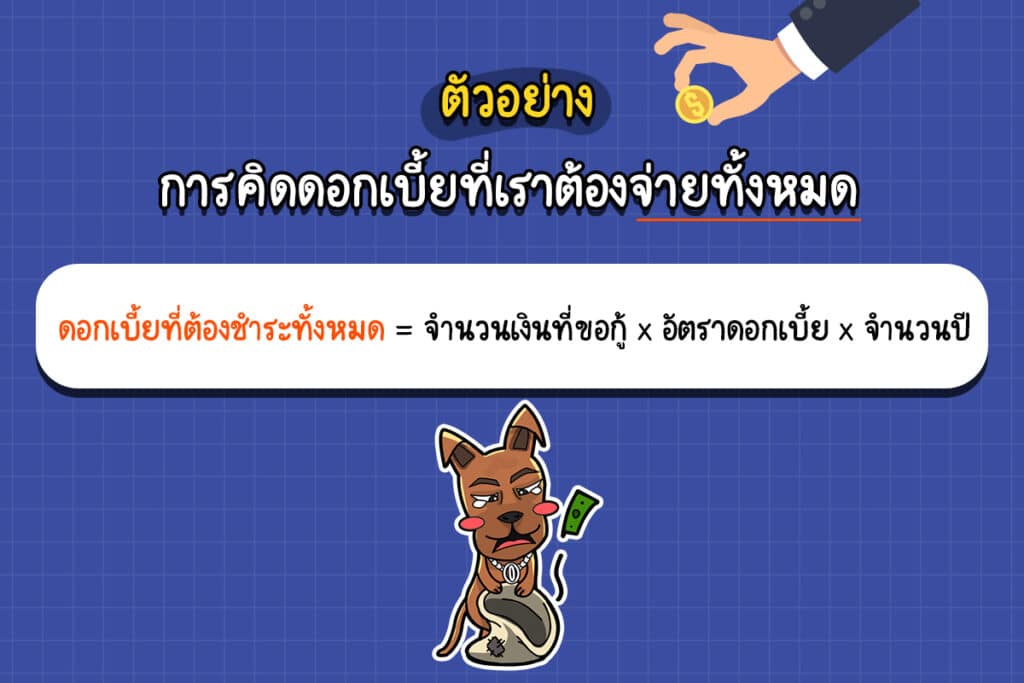

ตัวอย่าง การคำนวณอัตราดอกเบี้ยทั้งหมด

นายโชคช่วย ทำสัญญากู้เงินกับธนาคาร เพื่อจะนำเงินก้อนไปซื้อรถยนต์ จำนวน 1,500,000 บาท โดยมีอัตราดอกเบี้ย 8% ต่อปี และมีสัญญาเงินกู้ 5 ปี ซึ่งนายโชคช่วยจะต้องผ่อนจ่ายชำระกับธนาคารทั้งหมด 60 งวด

จำนวนดอกเบี้ยทั้งหมดที่นายโชคช่วยจะต้องจ่ายให้กับธนาคาร สามารถคำนวณได้ตามสูตร ด้านล่างนี้

ดอกเบี้ยที่ต้องจ่ายทั้งหมด = จำนวนเงินที่ขอกู้ x อัตราดอกเบี้ย x จำนวนปี

ดอกเบี้ยที่ต้องจ่ายทั้งหมด = 1,500,000 x 8% x 5 ปี

ดอกเบี้ยที่นายโชคช่วยจะต้องจ่ายทั้งหมด = 600,000 บาท

จากการคำนวณข้างต้น เราก็สามารถนำไปปรับใช้ในการขอกู้เงินกับธนาคารได้แล้วครับ หรือหากต้องการทราบถึงจำนวนเงินที่นายโชคช่วยต้องจ่ายในแต่ละงวด ก็สามารถคำนวณได้ตามสูตร ด้านล่างนี้

ตัวอย่าง การคำนวณค่างวดต่อเดือน

สำหรับตัวอย่างนี้เป็นการอธิบายเพิ่มเติมให้สำหรับคนที่ต้องการทราบถึงค่างวดต่อเดือน ที่นายโชคช่วยต้องจ่ายให้กับธนาคาร

ค่างวดต่อเดือน = (จำนวนเงินที่ขอกู้ + ดอกเบี้ยที่ต้องจ่ายทั้งหมด) + Vat 7% / จำนวนงวด

ค่างวดต่อเดือน = (1,500,000 + 600,000) + 147,000 / 60 งวด

ค่างวดต่อเดือนที่นายโชคชัยต้องจ่ายให้กับธนาคาร = 37,450 บาท

จากตัวอย่างการกู้เงินของนายโชคช่วยข้างต้น ทำให้เราเข้าใจความหมายของ “อัตราดอกเบี้ย” กันแล้ว และสูตรที่ทางทีมงานได้นำมาคำนวณให้ทุกคนดู เป็นเพียงการเลือกอัตราดอกเบี้ย ในรูปแบบคงที่เท่านั้น หากใครต้องการสูตรคำนวณแบบอื่นที่ลงลึกกว่านี้ สามารถคลิกเข้าไปอ่านเพิ่มเติมได้ ที่นี่

เทคนิคการเลือก อัตราดอกเบี้ย ก่อนตัดสินใจกู้เงินกับธนาคาร

หากใครกำลังตัดสินใจจะกู้เงินกับธนาคาร เพื่อวัตถุประสงค์ใด ๆ ก็ตาม ต้องจำไว้ว่า การกู้เงินแต่ละครั้ง ธนาคารต้องพิจารณาอนุมัติเงินกู้จากหลายปัจจัย ไม่ว่าจะเป็นใบรับรองรายได้ อาชีพหน้าที่การงาน รวมถึงมูลค่าสินทรัพย์ที่เราครอบครอง และสุดท้ายธนาคารก็นำข้อเสนอสินเชื่อรูปแบบต่าง ๆ จึงทำให้มือใหม่ที่เพิ่งเคยกู้เกิดความสับสนได้

ทางทีมงานจึงได้นำ 2 เทคนิคต่อไปนี้ มาเป็นตัวช่วยในการตัดสินใจก่อนกู้ธนาคารได้ง่ายขึ้น โดยขั้นตอนแรกจะเริ่มจากการแบ่งความแตกต่างของอัตราดอกเบี้ย

รูปแบบอัตราดอกเบี้ย

สำหรับความแตกต่างของอัตราดอกเบี้ย โดยทั่วไปจะแบ่งออกเป็น 2 รูปแบบ ดังนี้

1) อัตราดอกเบี้ยแบบคงที่ (Fixed Rate)

คือ อัตราดอกเบี้ยที่ถูกธนาคารกำหนดไว้ในสัญญาเงินกู้อยู่แล้ว โดยอัตราดอกเบี้ยคงที่จะไม่ขึ้นลงตามสภาวะเศรษฐกิจ ทำให้ดอกเบี้ย “คงที่” ตลอดอายุสัญญาที่ตกลงกันไว้ตั้งแต่ตอนแรก

2) อัตราดอกเบี้ยแบบลอยตัว (Floating Rate)

คือ อัตราดอกเบี้ยที่ธนาคารไม่ได้กำหนดไว้เฉพาะเจาะจง โดยอัตราดอกเบี้ยลอยตัวนี้จะเปลี่ยนแปลงขึ้นลงตามสภาวะเศรษฐกิจในช่วงนั้น ๆ ทำให้การกู้เงินในรูปแบบดอกเบี้ย “ลอยตัว” แพงขึ้น หรือถูกลงอยู่ตลอดเวลา นับตั้งแต่วันที่ทำสัญญากับธนาคาร

จาก 2 รูปแบบข้างต้น คงเกิดคำถามแล้วใช่ไหมครับว่า “แล้วเราควรเลือกกู้เงินรูปแบบไหน ถึงจะดีที่สุด?”

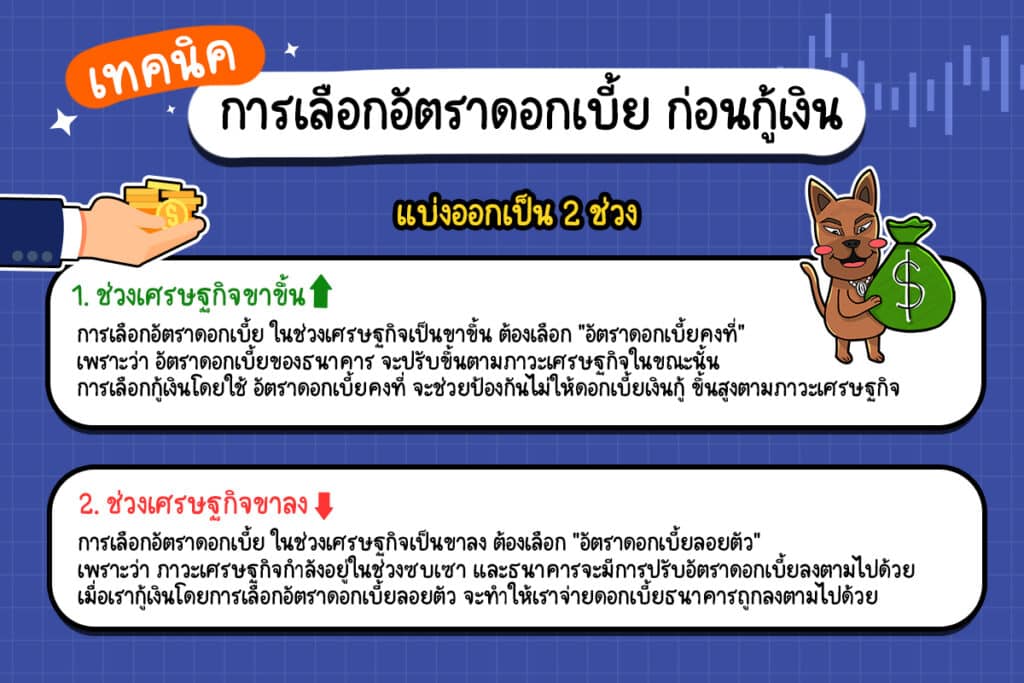

เทคนิคการเลือก อัตราดอกเบี้ย

โดยใช้แนวคิดในมุมของนักลงทุนที่มองภาพหลักการเศรษฐศาสตร์ง่าย ๆ เพื่อให้คุ้มค่าแก่การตัดสินใจกู้เงิน ด้วยการแบ่งภาวะเศรษฐกิจออกเป็น 2 ช่วง ดังนี้

1) ช่วงเศรษฐกิจขาขึ้น (Bull Economy)

การเลือกอัตราดอกเบี้ยในช่วงเศรษฐกิจเป็นขาขึ้น ต้องเลือก “อัตราดอกเบี้ยคงที่” เพราะว่า อัตราดอกเบี้ยของธนาคาร จะปรับขึ้นตามภาวะเศรษฐกิจในขณะนั้น การเลือกกู้เงินโดยใช้อัตราดอกเบี้ยคงที่ จะช่วยป้องกันไม่ให้ดอกเบี้ยเงินกู้ เพิ่มขึ้นสูงตามภาวะเศรษฐกิจ

2) ช่วงเศรษฐกิจขาลง (Bear Economy)

การเลือกอัตราดอกเบี้ยในช่วงเศรษฐกิจเป็นขาลง ต้องเลือก “อัตราดอกเบี้ยลอยตัว” เพราะว่า ภาวะเศรษฐกิจกำลังอยู่ในช่วงซบเซา และธนาคารจะมีการปรับอัตราดอกเบี้ยลงตามไปด้วย เมื่อเรากู้เงินโดยการเลือกอัตราดอกเบี้ยลอยตัว จะทำให้เราจ่ายดอกเบี้ยธนาคารถูกลงตามไปด้วย

สุดท้ายนี้ การเลือกอัตราดอกเบี้ยก่อนการกู้เงินกับธนาคารนั้น เป็นส่วนหนึ่งของการลงทุน ซึ่งมีต้นทุนที่ต้องจ่าย คือ “ดอกเบี้ย” บวกกับขั้นตอนที่ค่อนข้างทำความเข้าใจได้ยากสำหรับผู้กู้มือใหม่ แต่เมื่ออ่านมาถึงตรงนี้แล้ว ทางทีมงานหวังว่า ทุกคนจะสามารถนำเอา 2 เทคนิคนี้ ไปใช้ในการตัดสินใจ เพื่อประยุกต์ใช้ให้เหมาะสมกับภาวะเศรษฐกิจแต่ละช่วง ซึ่งจะช่วยลดภาระการจ่ายอัตราดอกเบี้ยของเราลงได้

Source: ทีมงาน Traderbobo

อ่านบทความเพิ่มเติมได้ที่: สาระน่ารู้

อ่านรีวิวโบรกเกอร์เพิ่มเติมได้ที่: Review Broker